INFORME

Hábitos y tendencias de compra en la industria de bienes de consumo masivo

¿Cómo está cambiando la conversación sobre la industria de CPG en 2022?

Pide una reuniónDesde la pasta de dientes hasta la tecnología, el sector de los bienes de consumo masivo (CPG, en sus siglas en inglés) afecta a miles de millones de personas cada día y la conversación sobre estos productos está cambiando.

Puesto que la inflación mundial afecta a los hábitos de compra de todos los sectores de la industria de los CPG, es vital para las marcas entender el sentimiento que tienen los consumidores hacia los distintos productos.

.Además, dado que los clientes recurrentes son la base de esta industria, los datos sociales proporcionan insights clave sobre qué impulsa a un cliente a volver a comprar.

En este informe, hablamos de estas cuestiones y otras:

- El estado de los hábitos de compra del consumidor: descubre cómo afecta la inflación a las decisiones de compra.

- La industria de la moda: ¿Influye la ética de la moda rápida en los hábitos de compra?

- Tendencias de salud y fitness: descubre insights sobre todos los temas, desde los gimnasios en casa hasta las proteínas en polvo.

- El debate en el supermercado: entiende cómo los consumidores clasifican los productos de marca frente a los de marca blanca.

- Cosméticos y cuidado personal: ¿Cómo ha cambiado esta industria y por qué se están involucrando más los hombres?

El estado de los hábitos de compra del consumidor

A principios de año, el Financial Times informó de que la confianza de los consumidores había disminuido a raíz de la preocupación por el aumento de la inflación y del precio de la gasolina. Sin embargo, según una encuesta de Mckinsey, la inflación no ha impedido que los consumidores gasten.

Al menos, de momento.

La probabilidad de una futura disminución del gasto significa que las empresas de CPG deberán centrarse en animar a los consumidores a que sigan comprando sus productos. La fidelidad a la marca y entender el comportamiento del consumidor son la clave para salir adelante en esta industria.

Así que, tras unos años convulsos, ¿cómo discuten los consumidores en internet sus hábitos de compra?

"Compras de pánico" y problemas en la cadena de suministro

Las compras a causa del pánico fueron un tema candente al comienzo de la pandemia de la COVID-19 en el 2020. Los consumidores de todo el mundo tuvieron dificultades para comprar artículos de primera necesidad, desde pasta hasta productos de limpieza.

Sorprendentemente, las compras por pánico siguen siendo una preocupación tras la pandemia, ya que los consumidores tienen una mayor sensibilidad al respecto.

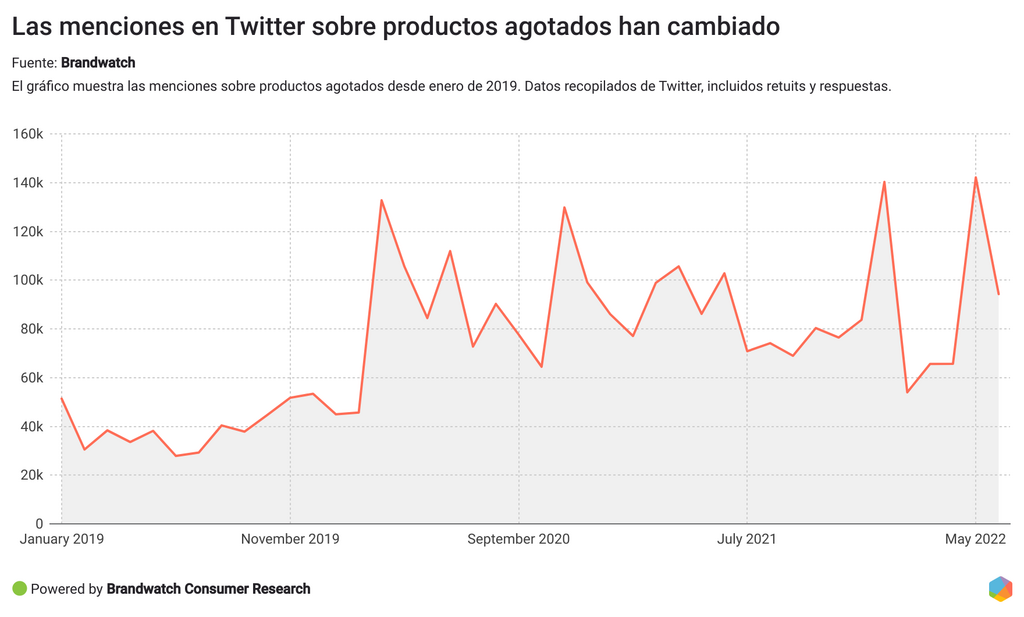

En los primeros seis meses de 2022, ha habido más de 100 000 menciones en Twitter sobre compras por pánico. Es un 68% inferior a la de los seis meses anteriores. Sin embargo, las conversaciones sobre los problemas de la cadena de suministro están aumentando.

En enero del 2022, las conversaciones sobre productos agotados han alcanzado el nivel más alto desde el inicio de la pandemia. En mayo del 2022, esta conversación ha sido aún mayor. Los consumidores se sienten cada vez más frustrados porque sus productos habituales se agotan, como la fórmula para bebés o las especias.

No obstante, febrero, marzo y abril muestran niveles bajos de esta conversación, por lo que puede que los consumidores se estén acostumbrando a ver los estantes vacíos y solo lo discutan online si les frustra.

Estos picos recientes en las conversaciones muestran lo mucho que los clientes valoran sus productos favoritos y lo incómodo que resulta cuando se agotan. Además, estas estadísticas demuestran el valor de la fidelidad a la marca: si un consumidor realmente quiere un producto, no parará hasta tenerlo.

I don’t care how long it takes. If something is out of stock and I really want it, I will watch it everyday till it comes back.

— jj. (@jameelajoie) August 31, 2021

Los problemas en la cadena de suministro afectan cada vez más a las empresas del sector de los CPG. Las empresas deberán ser rápidas y honestas al actualizar a los clientes a través de las redes sociales sobre los retrasos y, así, minimizar las frustraciones de los compradores habituales.

Las marcas también pueden beneficiarse de avisar a los clientes cuando un producto está casi agotado para asegurarse de que los más fanáticos puedan hacer sus pedidos a tiempo.

Almost out of stock!

— Ballislife.com (@Ballislife) November 27, 2020

The Energy Jumpsuit available here: https://t.co/4xXCM1w5Rs pic.twitter.com/9IWmhmqrlK

Entender el sentimiento de los clientes

Las empresas de bienes de consumo masivo deben estar al tanto de los cambios rápidos de actitud y de comportamiento de los consumidores para capear el temporal de la cadena de suministro y adelantarse a la competencia.

Una forma de hacerlo es entender las emociones y el sentimiento de los consumidores hacia determinados productos o empresas y utilizar estos datos para basar las decisiones empresariales.

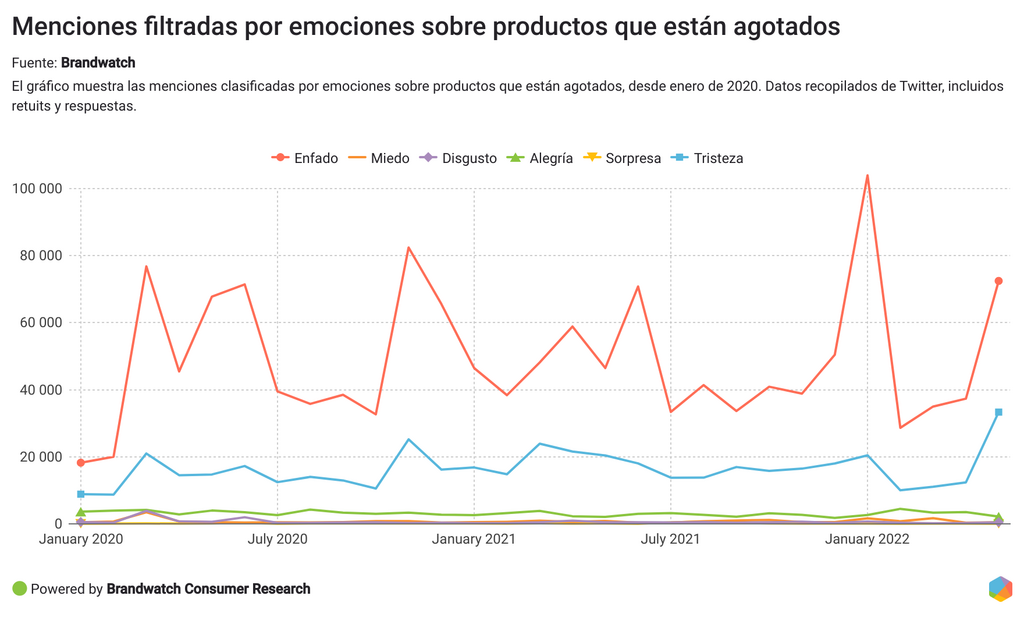

Siguiendo con el tema de los problemas en la cadena de suministro, utilizamos nuestra herramienta Brandwatch Consumer Research para ver qué es lo que más impacta a los consumidores.

La mayor emoción de los clientes en las conversaciones online sobre este tema, como era de esperar, ha sido la ira.

En enero del 2022, los consumidores han mostrado su enfado por la falta de disponibilidad de sus productos habituales. La mayor frustración para los clientes es que los artículos aparezcan en la página web cuando, en realidad, están agotados.

Sorprendentemente, el siguiente tuit tiene más de 700 000 "me gusta", lo que demuestra un gran acuerdo en esta cuestión.

“out of stock” TAKE IT OFF THE WEBSITE THEN

— jamie 🛸 (@flvckojamie) January 30, 2022

Si profundizan en las cifras y en lo que se dice, las empresas pueden ajustar sus prácticas para adaptarse mejor a las necesidades de la clientela y, así, aumentar su base de clientes más fieles.

En este ejemplo, las empresas pueden concluir que ocultar los productos de su web cuando están agotados disminuirá la frustración de los clientes. Otra posibilidad es añadir más información (como cuándo se espera que vuelva a haber stock) o crear un formulario para que los clientes reciban actualizaciones por correo electrónico sobre cuándo estarán disponibles los productos.

Esto podría consolar a los clientes enfadados.

Análisis más detallado del tema

Ahora que entendemos mejor el comportamiento de compra actual de los consumidores de bienes de consumo, analicemos los distintos sectores.

La industria de la moda

Como sector que basa sus productos en las tendencias, el seguimiento del comportamiento de los consumidores es vital para la industria de la moda.

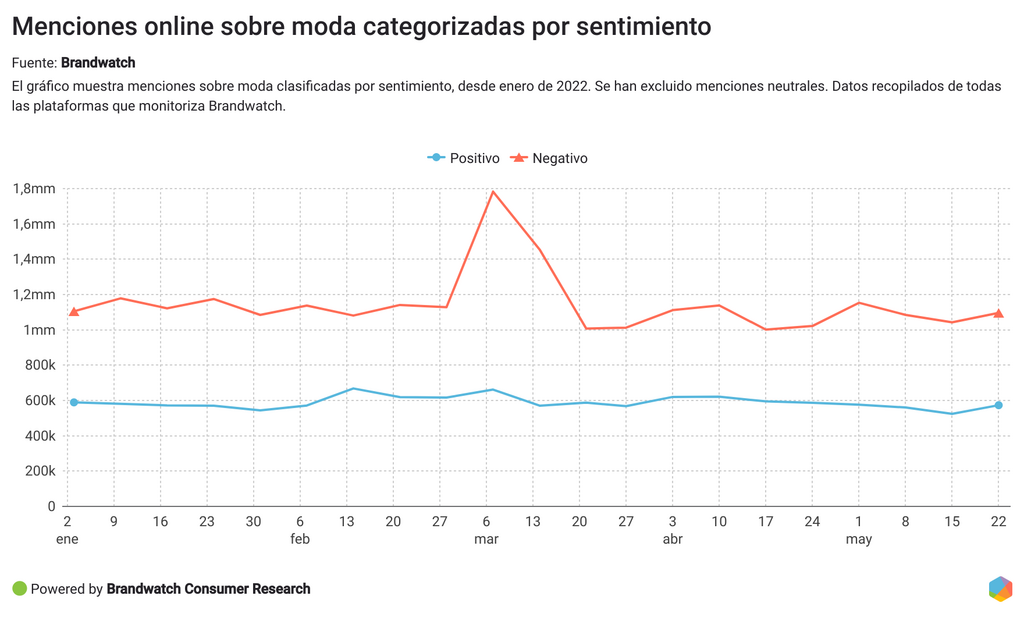

Cuando se observa el sentimiento hacia la moda, hay más conversaciones negativas que positivas de manera consistente. Sin embargo, es interesante observar que las marcas en el ámbito de la moda generan experiencias positivas constantemente.

Como se menciona en nuestro informe sobre experiencia del cliente, las marcas de moda han tenido los mejores resultados online en lo que respecta al sentimiento de los clientes.

Dicho esto, la industria de la moda en su conjunto recibe muchas menciones negativas. Esta conversación ofrece un flujo constante de menciones que las marcas de moda pueden controlar, con algún pico ocasional cuando un tuit popular o divertido se hace viral.

Por supuesto, los artículos agotados y los problemas generales de suministro son frustrantes para los clientes de moda. Profundizando en los datos, también podemos ver que la ética es un tema importante en los comentarios negativos. Vamos a ver esta conversación con más detalle.

La ética de la moda rápida

El discurso en torno a la ética en la industria de la moda está creciendo. Desde principios de año, ha habido más de 29 000 menciones sobre la ética de la moda en las plataformas que monitoriza Brandwatch. Al ver estas conversaciones con más detalle, el 75% de las menciones con categoría de sentimiento han sido negativas.

As well being propped up by unethical supply chains, fast fashion is a disaster for the planet.

— Friends of the Earth (@friends_earth) April 17, 2022

To tackle pollution we must shift to a reduce and reuse economy, and see reductions targets set in law. https://t.co/Lj3ANA3GHC

Una gran cantidad de tuits y artículos compartidos que cuestionan la ética de la moda rápida se han hecho virales, concretamente, cuando los artículos de ropa los hacen minoristas del mercado masivo y a bajo coste.

Las implicaciones de este aumento de la concienciación siguen siendo algo que las marcas de moda del sector de los CPG deberían tener en cuenta.

El año pasado, se informó de que la moda rápida y las marcas económicas se enfrentarán, probablemente, a una mayor competencia a medida que las cuestiones medioambientales y sociales ganen peso en las decisiones de compra.

Teniendo esto en cuenta, las empresas de moda podrían considerar la posibilidad de compartir más detalles sobre el proceso de elaboración de sus prendas, suponiendo que estén fabricadas de forma ética.

Al comercializar ciertos artículos como de origen ético, siendo honestas sobre las líneas de suministro, las empresas podrían atraer a más consumidores con mentalidad ética.

El ámbito de la salud y el fitness

Desde la pandemia de la COVID-19, la forma en la que los consumidores se acercan al fitness ha cambiado. Para aquellos que trabajan en el sector de los bienes de consumo de salud y fitness, entender estas tendencias puede significar que estarán mejor equipados para llegar a la audiencia adecuada y superar las olas de demanda con más agilidad.

Hemos analizado los datos, desde los relacionados con los gimnasios en casa hasta los de las proteínas en polvo.

El cambio en la conversación sobre los gimnasios en casa

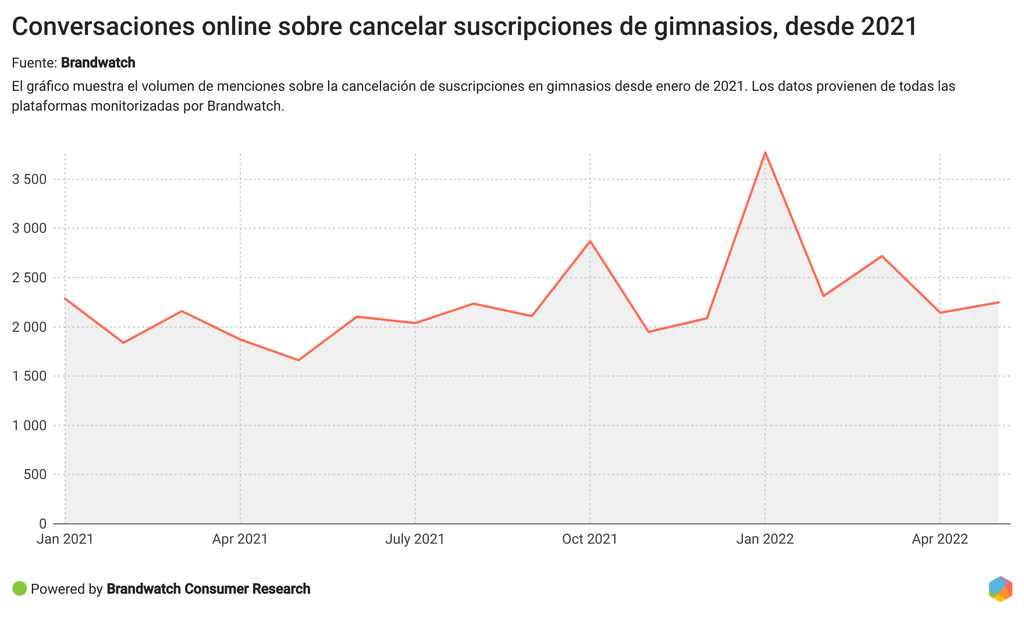

Este año, ha aumentado el volumen de conversaciones sobre la cancelación de cuotas de los gimnasios. En enero del 2022, las menciones han alcanzado el pico más alto desde el 2020. Así que, a pesar de que los confinamientos y las restricciones se están suavizando en todo el mundo, parece que los gimnasios presenciales podrían no recuperarse tan rápidamente como se esperaba.

Todavía es pronto para decir si la conversación sobre la cancelación de las membresías de los gimnasios está creciendo. A principios del 2022, las menciones fueron más altas que el año anterior, lo que indica que menos deportistas se están planteando volver a sus rutinas habituales en el gimnasio.

Sin embargo, solo el 15% de los deportistas estadounidenses considera que las plataformas digitales suprimen la necesidad de ir al gimnasio. Es probable que muchos deportistas se conformen con una mezcla de entrenamientos en casa y en el gimnasio.

Otro aspecto que podría influir en el futuro de esta conversación es el aumento del coste de vida y cómo le irá a las cuotas de los gimnasios junto con los gastos esenciales. Sin duda, es una conversación que no se puede perder de vista.

Por otro lado, los gimnasios en casa han llegado para quedarse. Ha habido picos regulares en los que se discute la instalación de un gimnasio en casa y la base de esta conversación es más alta de lo que era antes de la pandemia.

Sin embargo, en estas conversaciones siguen apareciendo las preocupaciones habituales sobre entrenar en casa.

Hacer demasiado ruido al entrenar es una de las principales inquietudes de quienes se plantean tener un gimnasio casero. Ya sea por vivir en un piso con vecinos debajo o por tener paredes finas, a los consumidores les preocupa hacer demasiado ruido. Una preocupación secundaria es no tener un espacio para los equipos de ejercicio grandes y voluminosos.

I live in a second story apartment, but want to workout at home. I’ve tried going to the gym, but I prefer at home workouts and tend to stick to them better. Thoughts on how to do this while also not being inconsiderate to the downstairs neighbors??

— kaleelynne (@kaleelynne) September 26, 2021

Las marcas podrían beneficiarse de hacer campañas de marketing para diseminar estas preocupaciones comunes o, incluso, de crear equipos silenciosos y compactos.

Dar ejemplos de ejercicios silenciosos que puedan hacerse en espacios más pequeños también podría atraer la atención del consumidor interesado.

En cualquier caso, el aumento de la demanda de mancuernas, pesas y otros equipos deportivos para casa podría haber llegado para quedarse. Después de la pandemia, los consumidores quieren invertir en su salud, pero no todos quieren depender de los costosos gimnasios presenciales.

Al ofrecer alternativas asequibles y de alta calidad, las marcas pueden conquistar a los clientes con equipos para hacer deporte en casa.

Proteínas en polvo, vitaminas y nutrición

La conversación en torno a la nutrición es siempre controvertida. Con muchas opiniones contradictorias sobre los mejores alimentos para tener una salud óptima, es comprensible que el 71% de las menciones online con categoría de sentimiento durante los primeros seis meses del 2022 hayan sido negativas.

Sin embargo, estas conversaciones negativas son exactamente lo que las marcas deberían monitorizar para entender el feedback de los clientes.

Por ejemplo, ¿cómo prefieren los consumidores tomar los batidos de proteínas: con agua o con leche? Con un 50% más de menciones negativas para el agua, la leche parece ser la opción preferida.

I had to drink my protein shake with water today . Just terrible the worst.

— Jordan Oliver (@TheJordanOIiver) January 6, 2022

Las vitaminas han sido un tema candente este año. De hecho, en los primeros seis meses del 2022, las menciones a las vitaminas han tenido un alcance total de casi 48 millones de personas. Un gran subgrupo de esta conversación incluye a las personas preocupadas por las vitaminas que deberían tomar.

Tras la pandemia, los consumidores se preguntan cómo pueden llevar un mejor estilo de vida y aquí es donde entran en juego las vitaminas.

Las marcas de bienes de consumo en el ámbito de la salud podrían beneficiarse de hacer campañas de marketing sobre este tema. No existe un enfoque único para las vitaminas y los suplementos, pero concienciar sobre qué vitaminas son importantes y por qué lo son puede aumentar el perfil de tu marca entre los consumidores preocupados por la salud.

Bebidas energéticas

Recientemente, se ha informado de que el 47% de los consumidores toma bebidas energéticas varias veces a la semana. Teniendo esto en cuenta, no es de extrañar que haya una media de 30 000 menciones semanales online sobre estas bebidas.

Al profundizar en esta conversación, podemos ver que hay muchos aspectos que las marcas de bebidas energéticas deben tener en cuenta para entender la opinión de los consumidores sobre sus productos.

Por ejemplo, el "asco" es la emoción más presente entre las menciones con categoría de emoción. Se ha visto en el 38% de la conversación con categoría de emoción durante lo que llevamos del 2022.

Por eso, las menciones de "asco" pueden ofrecer a las marcas de CPG un insight de cómo mejorar sus productos.

Un tema destacado en la conversación sobre las bebidas energéticas es evitar su consumo en el gimnasio.

Como en el popular tuit de abajo, muchos sugieren que los consumidores no deberían optar por estas bebidas mientras hacen ejercicio.

As you enrol in the gym,

— Eric (@amerix) March 9, 2022

- Warm-up with dumbells, avoid treadmills.

- Lift weights, avoid jumping aerobics.

- Drink water, avoid energy drinks.

- Eat meat, avoid protein powders.

- Rest three days, avoid going to the gym daily.#BetterTogether

Las marcas que sean más inteligentes en el mercado de las bebidas energéticas podrían ver esto como una oportunidad para cambiar las percepciones y comercializar una bebida energética específica para los entrenamientos.

Al fin y al cabo, toda percepción tiene dos caras. Con una campaña basada en la salud, estas marcas podrían ver cómo las menciones de disgusto sobre sus productos disminuyen y ganar algo de cuota de mercado.

El análisis de estos insights ofrece muy buenas sugerencias sobre cómo las marcas de bienes de consumo masivo pueden servir mejor a sus clientes.

El debate en el supermercado

Con una inflación que no para de crecer, los consumidores son más conscientes de sus hábitos de compra habituales. Y como la alimentación es un gasto semanal, es probable que las tiendas vean cambios en el gasto de los consumidores.

Productos de marca frente a los de marca blanca

La conversación entre marca y marca blanca siempre ha estado presente. Normalmente, los artículos de marca blanca de los supermercados son conocidos por ser más baratos que las alternativas de marca, lo que ofrece a los consumidores una opción asequible.

Pero, ¿cómo les va a los productos de marca blanca con la inflación en aumento?

Los datos compartidos a principios del 2022 muestran que la cuota de productos de bienes de consumo de marca blanca ha aumentado ligeramente del 52,4% al 53,2% en comparación con hace un año, mientras que las ventas de productos de marca similares han caído un 5,1%.

Por otro lado, las ventas de productos de alimentación en los supermercados han disminuido ligeramente. Esto sugiere que los consumidores están comprando más sus productos de marca favoritos u optando por la alternativa más barata.

Profundizar en los datos sociales puede ofrecer a las marcas una mejor visión sobre qué está impulsando estos cambios en los comportamientos y cómo se sienten los consumidores al tomar decisiones de compra.

En general, las menciones a los productos de marca siguen dominando la conversación. Un enorme 83% de las menciones online hablan de productos de marca cuando se analiza la conversación sobre productos de alimentación de marca frente a los de marca blanca.

Es mucho menos probable que se hable online sobre los productos de marca blanca.

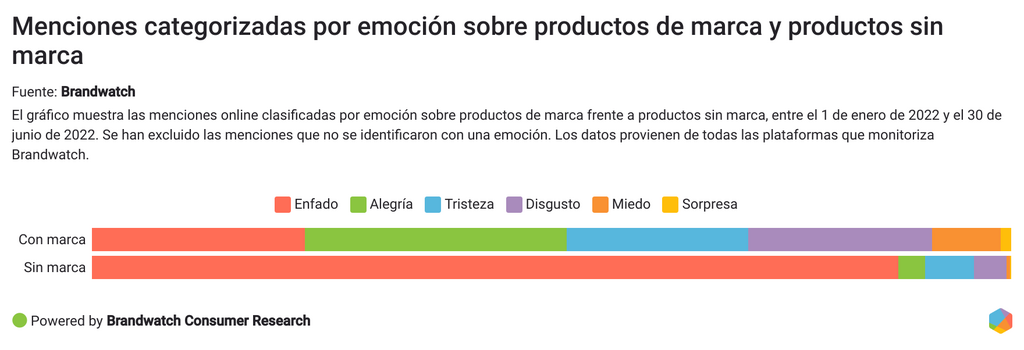

Estos reciben una mayor proporción de menciones negativas que los de marca. Más concretamente, los consumidores han sido más propensos a expresar enfado, disgusto y tristeza hacia los productos de marca blanca que hacia los de marca.

Al profundizar en la conversación sobre los artículos de marca, parece que los consumidores se sienten frustrados por no poder permitirse estos productos.

Con la inflación disparada, los consumidores enfadados comparten sus quejas por tener que optar por alternativas asequibles, lo que contribuye a aumentar la negatividad de los artículos de marca blanca.

Otro tema clave en las menciones de artículos de marca blanca es que esos productos se agotan cuando la gente más los necesita.

On my quest to reduce the stupidly expensive grocery bill I tried to buy @Tesco own brand items and the vast majority of them were not available. 😒

— Dr Kelly 🔶 💙🏎 (@KellyQuilt) May 4, 2022

Parece que el aumento de la demanda de alimentos de la marca del supermercado significa que los consumidores son más propensos a expresar online su decepción cuando lo que necesitan no está en los estantes.

Es frustrante para los consumidores estar atrapados entre los productos de marca caros y una estantería vacía de productos más baratos de marca blanca y esto se refleja en los intensos comentarios en internet.

Cosméticos, cuidado de la piel y artículos de aseo personal

En el 2022, el tamaño del mercado mundial de la industria de la belleza se sitúa en unos impresionantes 472 millones de dólares y no deja de crecer. Si dividimos esta cifra entre la población adulta de la Tierra, esto supone un gasto de más de 87 dólares por persona en el 2022.

La conversación online sobre los cosméticos supera regularmente las 200 000 menciones por semana. Si analizan estos datos, las marcas de bienes de consumo pueden entender cómo se sienten los consumidores en relación a los cosméticos, al cuidado de la piel y a los productos de cuidado personal.

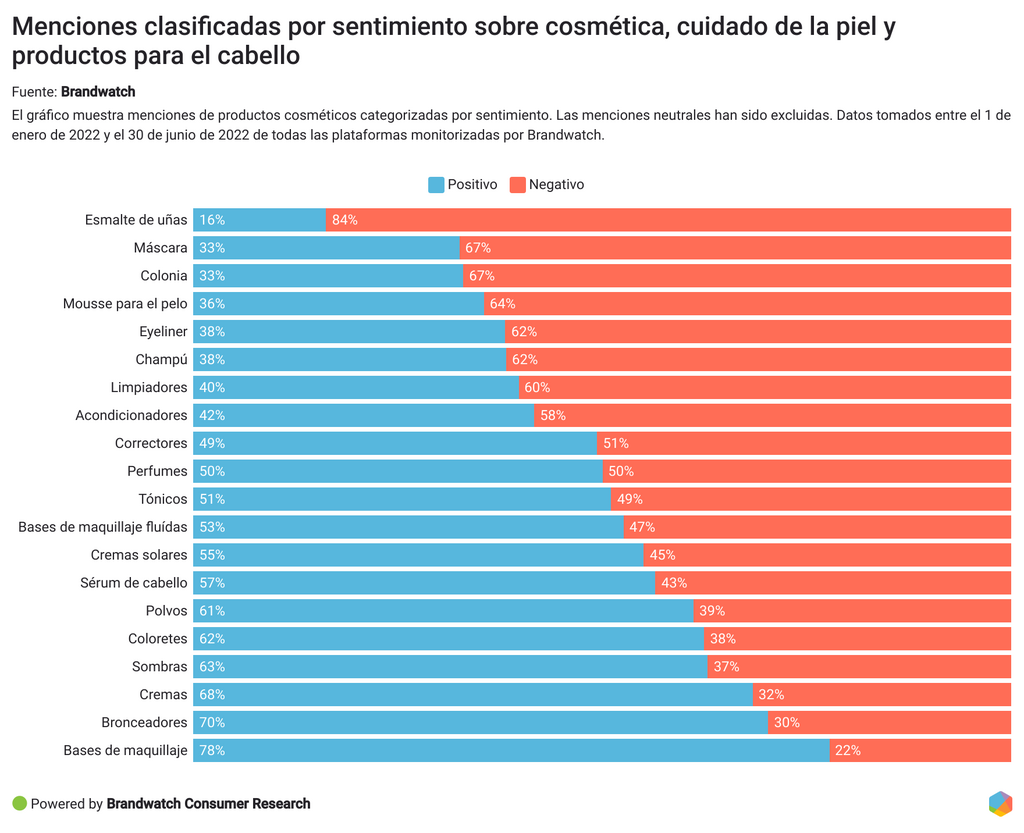

Al examinar productos específicos, por ejemplo, podemos ver cómo difiere el sentimiento en las conversaciones online. El esmalte de uñas es el artículo más discutido negativamente, con puntos clave como el olor y la frustración al derramar el producto.

La máscara de pestañas ocupa el segundo lugar y una de las principales frustraciones es cuando los productos resistentes al agua no evitan que el maquillaje se corra.

Las prebases han sido el producto mejor recibido. Los consumidores comparten rápidamente su satisfacción cuando las prebases hacen bien su trabajo. En este sentido, las marcas pueden pasar a la acción probando exhaustivamente los productos antes de su lanzamiento, ya que los consumidores son más propensos a compartir críticas positivas cuando se superan las expectativas.

I love this primer! You can wear it alone or under makeup. Not sure about the wrinkles and fine line part, because I dont have any, but it is lightweight and feels nice when you apply. Absorbs quickly and makes your skin look more uniform by itself. https://t.co/qSdpZCQggE

— Carrie (@CarrieHanser) June 17, 2022

El auge de la cosmética masculina

Tradicionalmente, los cosméticos y el cuidado de la piel han sido una industria dominada por las mujeres, pero las ventas de cosméticos para hombres han experimentado un aumento sustancial.

Se espera que el mercado del cuidado personal masculino experimente un crecimiento significativo durante los próximos diez años y las empresas de CPG seguirán viendo un aumento de la demanda.

Quizá sea sorprendente que los hombres representen el 47% de los autores en la conversación online en torno a los productos cosméticos, incluyendo el cuidado personal, los productos para el cabello y el cuidado de la piel.

Mientras que la conversación sobre el "cuidado de la piel" está dominada por un 72% de audiencia femenina, las conversaciones sobre el "cuidado personal" ha contado con un mayor número de hombres, un 53%.

Aunque los temas de conversación son similares, el lenguaje es claramente importante cuando se habla con estas audiencias.

Parte del crecimiento de esta conversación podría atribuirse al aumento de influencers de belleza masculinos, como el maquillador James Charles (22,8 millones de seguidores en Instagram) y el youtuber Manny Gutiérrez (4,86 millones de suscriptores en YouTube).

Las marcas de bienes de consumo en el ámbito de la cosmética masculina podrían beneficiarse de la colaboración con estos influencers en sus campañas de marketing.

La conversación sobre el cuidado de la piel

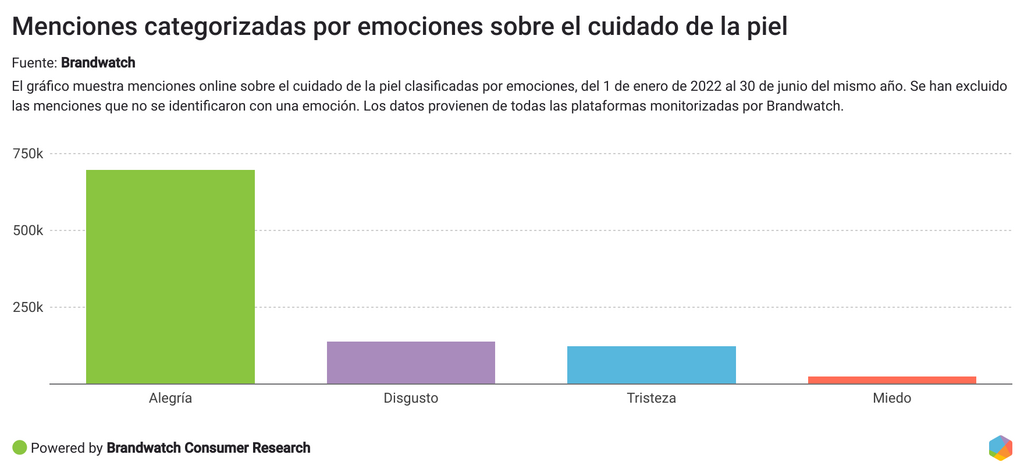

El sector del cuidado de la piel es uno de los que más alegrías da a sus consumidores. De hecho, un gran 71% de las menciones con categoría de emoción son "alegres" entre las conversaciones sobre el cuidado de la piel

Si profundizamos en estas menciones alegres, podemos ver que a los consumidores les encanta compartir nuevos productos y rutinas. Desde regalar productos a los amigos hasta recibirlos por correo, los clientes están dispuestos a compartir su entusiasmo en internet.

Además, los consumidores se apresuran a hablar sobre las experiencias positivas con sus rutinas de cuidado de la piel.

El asco y la tristeza también han sido emociones destacadas en la conversación sobre estas rutinas, con una cuota del 14% y del 13%, respectivamente, de las menciones con categoría de emoción.

Aunque esta cifra no se acerca al número de menciones positivas sobre el cuidado de la piel, sin duda, merece la pena investigarla.

Los mayores problemas de estos artículos se reducen a la comodidad y al gasto. Los consumidores se sienten frustrados cuando los productos no son asequibles o se necesita demasiado tiempo para aplicarlos.

Asimismo, una de las mayores frustraciones es que los productos no sean eficaces. Estas tres quejas son algo que las marcas de cuidado de la piel deberían tener en cuenta al crear y comercializar nuevos productos.

Fragancias

La conversación online sobre las fragancias ha visto más de 3,5 millones de menciones en los primeros seis meses del 2022, una cifra impresionante para cualquier industria.

Además, muchos consumidores se alegran de sus compras, ya que el 38% de las conversaciones en las que se menciona el perfume o la colonia son alegres.

Una tendencia en las conversaciones sobre fragancias es que los consumidores pidan sugerencias sobre qué perfume o colonia comprar.

Como las fragancias solo se pueden "probar" en persona, parece que los clientes potenciales dependen, en gran medida, de los consejos y sugerencias de sus amigos y seguidores.

Las marcas del sector de las fragancias podrían beneficiarse de la colaboración con influencers para promocionar los perfumes y las colonias.

Dado que los influencers en redes sociales pueden tener un gran impacto en el sentimiento de los consumidores, trabajar con personalidades populares para promocionar las fragancias puede ayudar a que la marca sea más conocida y a mejorar las ventas.

Además de un elevado número de menciones alegres, un número igual de alto de menciones en la conversación sobre la fragancia se clasificaron como disgusto.

El gasto fue un tema en tendencia en este ámbito, con muchos consumidores agobiados por el coste de los perfumes de buena calidad. Otro tema clave fue el olor de ciertos productos que no cumplen las expectativas.

Perfume is one of the best but also worst habits to have! It’s so expensive😭

— Abrea (@uabrea_) May 22, 2022

Un gran 70% de las conversaciones sobre fragancias mencionaron el perfume, lo que podría sugerir que las mujeres tienen más voz en este espacio online. Sin embargo, los autores únicos de menciones que contienen tanto "hombres" como "perfume" han experimentado un aumento del 18% en los primeros seis meses del 2022, en comparación con los seis meses anteriores.

Esto indica que las marcas podrían beneficiarse de utilizar el término "perfume" en lugar de "colonia" para llegar a una audiencia más amplia de todos los géneros.

Conclusiones

Desde la conveniencia de los gimnasios en casa hasta el viejo debate de marca frente a marca blanca, las marcas de bienes de consumo se beneficiarán del seguimiento de las conversaciones de los consumidores en su sector, especialmente, cuando la inflación haga que la gente reevalúe sus gastos.

Las empresas que tienen en cuenta las preocupaciones de los clientes, usan los datos para hacer campañas de marketing más inteligentes y están atentas a las tendencias emergentes son las que están en mejor posición para prosperar.